完全成果報酬型

M&A・事業承継仲介サービス

シェアモルM&A

AIを活用した提案を実現

M&A案件

(売却・事業承継案件)

他にも非公開の案件が多数ございますので、

お気軽にお問い合わせください。

NEW

NEWコンクリート2次製品製造業

地域関東地方

売上高2億円未満

製造から施工まで自社一貫対応の50年企業

NEW

NEWシステム・ソフトウェア開発業

地域中部地方

売上高2億円未満

次世代のイノベーションを支える独立系FPGA/ASIC開発企業

NEW

NEW金属切削加工業

地域東北地方

売上高2億円未満

高精度加工で次世代産業をリードする精密加工企業

NEW

NEW戸建建設業

地域東北地方

売上高2億円〜5億円

コストパフォーマンス抜群の住まいを提案するハウスメーカー

NEW

NEW新車/中古車販売業

地域関東地方

売上高10億円〜20億円

累計20,000件超販売の実績を誇る中古車販売事業

M&Aの流れ

マッチングから交渉、クロージングまで

ワンストップで支援させていただきます。

平均で初回打ち合わせからクロージングまで

半年から1年程度かかります。

シェアモルM&Aの

8つのサービス

以下のサービスを

完全成果報酬で行わせていただきます。

スキームの提案

株式譲渡・事業譲渡など最適なスキームを検討し、メリット・リスクを整理

譲渡価格の算定

適正な価格帯を算出し、買い主様を見つけやすくするためのバランスを調整

IM(企業概要書)

の作成

数十ページにわたる、売り手様の魅力・特徴をまとめた資料の作成

買い主様への

営業活動

自社開発したAIシステムを活用し、上場企業を含む数千を超える買い主候補を提案

プロセス全体の

進行管理

スケジュール策定や各種手続きの進捗確認などを一元管理

QAの交通整理

(特にDD時)

買い主様からの大量の質問に対し、情報を整理しながら迅速に対応

株式譲渡契約書の

調整

中立的立場で契約条件を擦り合わせ、交渉の行き詰まりを回避

必要資料(クロージングパッケージ)

の作成

譲渡手続きに必要な書類一式を整理・準備し、スムーズなクロージングをサポート

ご成約されたお客様の声

ホテル・旅館業 譲渡オーナー

大手には無いきめ細かい対応

上場している会社で安心感があったので、もともと最大手のM&A仲介会社に仲介の依頼をしておりました。

しかし結果は成約に至らず、今後について考えていた時にシェアモルのご担当者からメールをいただきました。

AIを活用して幅広くマッチングいただき、先日無事譲渡を行うことができました。

仲介手数料も大手と比較して半額以下にも関わらず、きめ細かいサポートで非常に心強かったです。

情報通信業 譲渡オーナー

仲介により交渉が円滑に

最初は仲介なしで自身で進めた方が経済合理性が高いのではと思い、 自身でマッチングした候補会社にお声がけをして、結果数社から意向表明をいただきましたが、 条件面で折り合うことができませんでした。

その後シェアモルの担当者に入ってもらい無事成約いたしましたが、やはり仲介の方に入ってもらうことで、 交渉が円滑になり、破談しづらくなるのだと勉強になりました。ありがとうございました。

料金体系

シェアモルM&Aは着手金・中間金一切不要の

完全成果報酬型です。

最低成果報酬は1,000万円(税抜)となります。

成果報酬は

負債額を加えない譲渡価格をベースに、

以下のレーマン方式で計算します。

| 取引金額に応じた報酬料率 | |||

|---|---|---|---|

| 取引金額が5億円までの部分 | 5% | ||

| 取引金額が5億円を超え10億円までの部分 | 4% | ||

| 取引金額が10億円を超え50億円までの部分 | 3% | ||

| 取引金額が50億円を超え100億円までの部分 | 2% | ||

| 取引金額が100億円を超える部分 | 1% | ||

| 取引金額が13億円の場合の計算例 | |||

| ① 5億円(~5億円部分)× 5% = | 2,500万円 | ||

| ② 5億円(5億円~10億円部分)× 4% = | 2,000万円 | ||

| ③ 3億円(10億円~13億円部分)× 3% = | 900万円 | ||

| 上記①~③の合計 | 5,400万円 | ||

- 確定譲渡金額から弊社の仲介手数料を差し引いた金額が、貴社株主に対して支払われます。

- 確定譲渡金額から必要経費(株式取得費や仲介手数料など)を差し引いた金額に対して、20.315%(ミニマムタックスに該当する場合を除く)の税金が発生いたします。

AIなどのIT技術を活用して、

安価かつ高品質なサービスを

提供しております。

各社の成功報酬率の比較 ※%は譲渡価格に対する税込の成功報酬額の割合 | ケース1 譲渡価格2億円 負債の部2,000万円 うち株主借入1,000万円 | ケース2 譲渡価格4億円 負債の部5億円 うち株主借入なし | ケース3 譲渡価格7億円 負債の部10億円 うち株主借入1億円 |

|---|---|---|---|

シェアモル 譲渡価格のみのレーマン方式 着手金・中間金は一切発生いたしません 最低手数料1,100万円(税込) | 1,100万円 (5.5%) | 2,200万円 (5.5%) | 3,630万円 (5.19%) |

A社 譲渡価格に負債総額を加えるレーマン方式 数百万円の着手金、10%の中間金が発生する 最低手数料2,200万円(税込) | 2,200万円 (11%) | 4,510万円 (11.28%) | 7,260万円 (10.37%) |

B社 譲渡価格のみのレーマン方式 着手金は無いが、10%の中間金が発生する 最低手数料2,750万円(税込) | 2,750万円 (13.75%) | 2,750万円 (6.88%) | 3,630万円 (5.19%) |

C社 譲渡価格に負債総額を加えるレーマン方式 着手金は無いが、10%の中間金が発生する 最低手数料2,200万円(税込) | 2,200万円 (11%) | 4,510万円 (11.28%) | 7,260万円 (10.37%) |

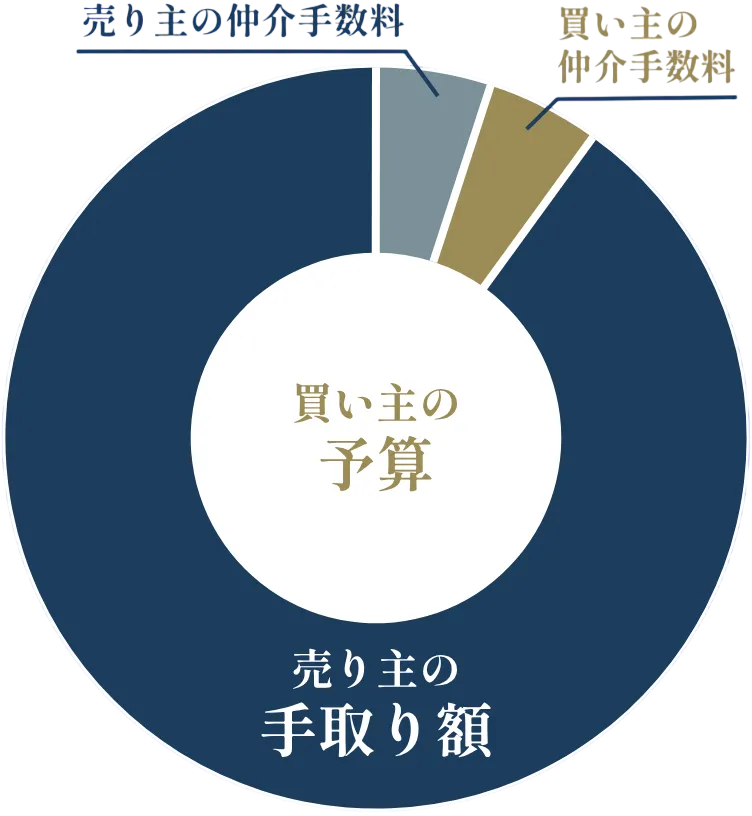

他社の料金体系との違いによる影響

【弊社】

売り主・買い主の最低手数料が安い

【他社】

シェアモルの2.5倍の仲介手数料

大手仲介会社の最低手数料が2,500万円なのに対し、弊社は1,000万円と半額以下のため、 売り主様の手取りが大きくなります。

仲介手数料で売り主様の手取りが圧迫されるとディールがブレイクする一因になります。

売り主様だけでなく、買い主様にとってみても、成約確率を上げることができます。

M&Aの悩み、無料で相談できます。

納得いくまでサポートいたします。

M&Aアドバイザー紹介

他にも経験豊富な多数のアドバイザーが

支援させていただきます。

メディア掲載実績

よくある質問

- 信頼性:会社が信頼できるかどうかを確認してください。

- 経験と実績:過去に類似の実績があるかを確認してください。

- サポート:会社が親身になって相談に応じ、貴社の状況を理解してくれるかを確認してください。

- 手数料の形態:初期費用が安く、成功報酬型で課金する体系になっているかを確認してください。

- 適切な売り主様・買い主様を見つける能力

- 交渉プロセスを円滑に進める能力

- フェアな譲渡契約を締結する能力

経営者の方が実務に専念できるよう、また秘密保持の観点からも、平日の夜や土日などの休日に相談を行うことを推奨しています。

場所についても、会議室やご自宅など、秘密が保たれる場所での相談が可能です。

M&Aの過程においても秘密保持に最大限の注意を払います。なお、情報漏えいを過度に心配するとM&Aの進行が困難になることもありますので、秘密保持に関する適切な対応については当社からも適宜ご提案させていただきます。

これらの業種は譲受企業様が多く、相手を見つけやすい傾向にあります。

しかし、人気業種でなくてもM&Aは十分可能で、異業種や遠方の企業とのシナジーが見込めると、M&Aが成立いたします。

上記により、M&Aが成功する可能性が高まります。 詳細は「M&Aの流れ」をご覧ください。

これにより、譲渡企業のオーナーの年齢層が広がり、若い年齢層のオーナーが自社の成長を目指しながらもM&Aを検討する傾向が見られます。

- M&Aの相手の発掘: 適切なM&Aパートナーの探索は仲介者のノウハウとネットワークを活用することで効率的に進められます。

- 円滑なコミュニケーション: 仲介者は売り主様と買い主様の間に立ち、異なる人生観や価値観を持つ両者の間のコミュニケーションを円滑に進めます。 特に競合の企業間での交渉は、元々ライバル関係にあったことから、感情的な議論に発展し、お互いにメリットがあるディールであったにも関わらず、 交渉が決裂することも決して稀ではございません。社員への発表のタイミングや方法なども適切にアドバイスします。

- 適切な取り決め: M&Aでは多岐にわたる取り決めが必要となり、その一つ一つについて公平に決めることは困難です。経験豊富な仲介者が間に入ることで、双方が納得する形で取り決めを進めることが可能となります。これにより後々のトラブルを予防し、リスク管理も行えます。

そのためには貴社の企業価値を高め、多くの会社に貴社の企業価値を感じてもらえるようにしていくことが最も重要です。

M&Aのための準備は全く必要ございません。普段と変わらず日頃の企業活動に全力投球いただけましたら幸いです。

交渉中に経営数字が悪化すると、譲渡価格がディスカウントされる要因になり得ます。交渉中も経営に集中していただけますよう、弊社一同全力でサポートさせていただきます。

二段階譲渡やアーンアウト条項などの手段があります。これらは、譲渡後も引き続き経営に参加し、譲渡後の業績に応じて追加の報酬を得られるようにするものです。

この方法は、創業オーナーのモチベーションを維持し、買い主様が売り主様のポテンシャルを最大限に引き出すのに有効です。